Ausnahme-Mehrwertsteuer: Unterschied zwischen den Versionen

(→Bespiele) |

|||

| (4 dazwischenliegende Versionen desselben Benutzers werden nicht angezeigt) | |||

| Zeile 16: | Zeile 16: | ||

:Beachten Sie bitte, dass bei erhöhter Nachfrage die Auslieferung des Updates in der Reihenfolge der Anfragen erfolgt. | :Beachten Sie bitte, dass bei erhöhter Nachfrage die Auslieferung des Updates in der Reihenfolge der Anfragen erfolgt. | ||

| − | + | ;WICHTIG!!! | |

| + | *Die hier beschriebene Vorgehensweise ist '''unverbindlich!''' | ||

| + | *Es gilt generell die '''gesetzliche Vorgabe''', unabhängig davon, was hier beschrieben ist! | ||

| + | *Wenden Sie sich an Ihren Steuerberater, um die Anwendung der Mehrwertsteuer (Vorsteuer) für Ihre Anwendungen zu klären! | ||

| + | *Stand 01.07.2020 ... | ||

| + | **...ist eindeutig festgelegt, wie man '''Lieferungen''' besteuern muss, nämlich bei Beginn der Lieferung (Versand oder Beförderung) | ||

| + | **...ist '''noch nicht''' eindeutig festgelegt, wie man sog. "'''Sonstige Leistungen'''" (Dienstleistungen. Vermietungen) besteuern muss | ||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

== Festlegen der Mehrwertsteuer-Sätze == | == Festlegen der Mehrwertsteuer-Sätze == | ||

Aktuelle Version vom 1. Juli 2020, 10:46 Uhr

Inhaltsverzeichnis

1 Allgemeines

Mit REFLEX können Sie temporäre Ausnahme-Mehrwertsteuer-Sätze festlegen.

Sie können angeben, welcher Mehrwertsteuer-Satz in einem bestimmten Zeitraum durch einen anderen Mehrwertsteuer-Satz ersetzt werden soll.

- Diese Funktion ist in der aktuellen Corona-Krise wichtig:

- In Deutschland wird die Mehrwertsteuer temporär von 19 % auf 16 % bzw. von 7 % auf 5 % verringert.

- Vom 01.07.2020 bis (derzeit) 31.12.2020 gelten also andere Steuersätze.

- Danach gelten die alten Steuersätze wieder.

- Hinweis

- Diese Funktion steht ab Release 15.200608 zur Verfügung.

- Kunden mit Software-Wartungsvertrag erhalten diese Version kostenlos.

- Bitte wenden Sie sich an unseren Support unter support@gevitas.de.

- Beachten Sie bitte, dass bei erhöhter Nachfrage die Auslieferung des Updates in der Reihenfolge der Anfragen erfolgt.

- WICHTIG!!!

- Die hier beschriebene Vorgehensweise ist unverbindlich!

- Es gilt generell die gesetzliche Vorgabe, unabhängig davon, was hier beschrieben ist!

- Wenden Sie sich an Ihren Steuerberater, um die Anwendung der Mehrwertsteuer (Vorsteuer) für Ihre Anwendungen zu klären!

- Stand 01.07.2020 ...

- ...ist eindeutig festgelegt, wie man Lieferungen besteuern muss, nämlich bei Beginn der Lieferung (Versand oder Beförderung)

- ...ist noch nicht eindeutig festgelegt, wie man sog. "Sonstige Leistungen" (Dienstleistungen. Vermietungen) besteuern muss

2 Festlegen der Mehrwertsteuer-Sätze

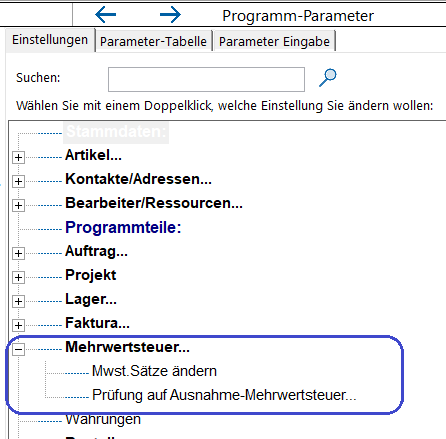

Als REFLEX-Administrator können Sie die Steuersätze über das Menü Datei ⇒ Admin-Optionen ⇒ Programm-Parameter und Einstellungen festlegen:

- Mwst.Sätze ändern

- Hiermit legen Sie die Steuersätze und Ausnahmen fest

- Prüfung auf Ausnahme-Mehrwertsteuer...

- Hier schalten Sie die Funktion ein und legen fest, welches Datum für die Miete relevant für die Ausnahme sein soll.

Einzelheiten werden unten beschrieben.

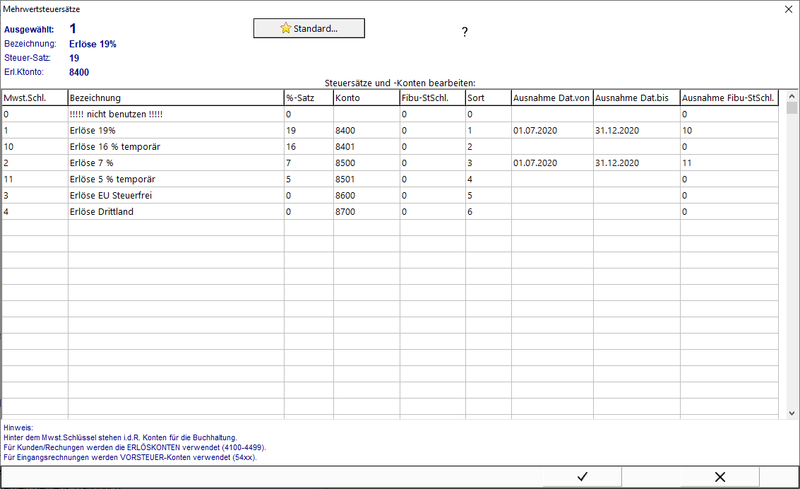

2.1 Mwst.Sätze ändern

Hiermit legen Sie die Steuersätze und Ausnahmen fest.

Beispiel:

Die Tabelle enthält folgenden Spalten:

| Spalte | Beschreibung |

|---|---|

| Mwst.Schl. | Mehrwertsteuer-Schlüssel. 1-99 ist möglich. 0 sollte nicht verwendet werden, weil das Programm dann den Unterschied zwischen "kein Steuerschlüssel" angegeben worden und 0 nicht mehr erkennen kann. |

| Bezeichnung | Bezeichnung der Steuer. |

| %-Satz | Prozentsatz der Steuer. |

| Konto | Optional Erlöskonto für die Buchhaltung. |

| Fibu-St.Schl. | Optional abweichender Steuerschlüssel für den Export von Daten in die Buchhaltung. |

| Sort | Optionaler Sortierschlüssel, der die Reihenfolge der Anzeige in der Tabelle festlegt. Damit kann man steuern, dass zusammengehörige Steuersätze unterhalb in der Tabelle angezeigt werden, oder aktuell nicht mehr verwendete Zeilen unten angezeigt werden. |

| Ausnahme Dat.von | Hier wird angegeben, ab welchem Datum die Ausnahme für diesen Steuersatz gelten soll. |

| Ausnahme Dat.bis | Hier wird angegeben, bis zu welchem Datum die Ausnahme für diesen Steuersatz gelten soll. |

| Ausnahme Mwst.-Schl. | Hier wird festgelegt, welcher Steuerschlüssel im Ausnahmezeitraum statt dem originalen Steuerschlüssel verwendet werden soll. |

In diesem Beispiel wird der Steuerschlüssel 1 vom 01.07.2020 bis zum 31.12.2020 durch den Steuerschlüssel 10 ersetzt.

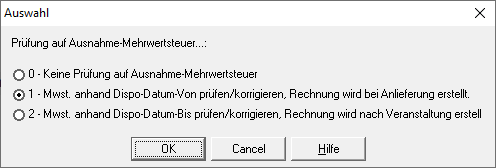

2.2 Prüfung auf Ausnahme-Mehrwertsteuer

Hiermit schalten Sie diese Funktion ein und legen fest, welches Datum von Miet-Vorgängen für die Ausnahme-Prüfung verwendet werden soll:

- 0 - Keine Prüfung auf Ausnahme-Mehrwertsteuer

- Dies ist die Standard-Einstellung. Es wird keine Ausnahme-Prüfung durchgeführt!

- 1 - Mwst. anhand Dispo-Datum-Von prüfen/korrigieren, Rechnung wird bei Anlieferung erstellt.

- Die Ausnahme-Prüfung wird mit dem Von-Datum durchgeführt, weil die Rechnungen bei Anlieferung erstellt werden. Das Von-Datum ist also das entscheidende Leistungsdatum für die Rechnung und damit für den Steuersatz.

- 2 - Mwst. anhand Dispo-Datum-Bis prüfen/korrigieren, Rechnung wird nach Veranstaltung erstellt.

- Die Ausnahme-Prüfung wird mit dem Bis-Datum durchgeführt, weil die Rechnungen nach der Veranstaltung erstellt werden. Das Bis-Datum ist also das entscheidende Leistungsdatum für die Rechnung und damit für den Steuersatz.

- Wichtig!

- Die Verantwortung für die richtige Verwendung des Steuerschlüssels liegt beim jeweiligen Unternehmer!

- Beim Erstellen einer Rechnung aus einem Auftrag wird erst einmal der Steuerschlüssel/-Satz aus dem Auftrag in die Rechnung übernommen.

- Beim Drucken/Mailen der Rechnung (oder Gutschrift) prüft das Programm anhand des Rechnungsdatums, ob der angegebene Steuersatz gültig ist und korrigiert diesen ggf.

3 Anwendungsbeispiel

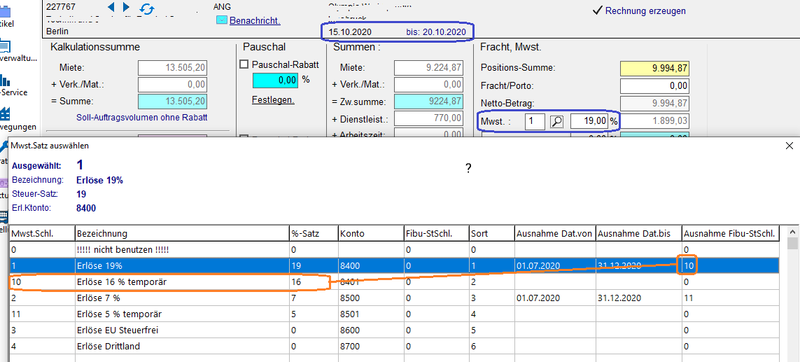

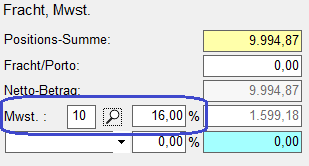

3.1 Auswahl Mwst. im Auftrags-Fuss

In diesem Beispiel ist in einem Auftrag der Steuerschlüssel 1 gespeichert.

Es wird der Auswahl-Dialog mit der Lupe geöffnet und der Steuerschlüssel 1 ausgewählt:

Da der Auftrag im Ausnahmezeitraum liegt, wird der Steuerschlüssel 10 automatisch ausgewählt:

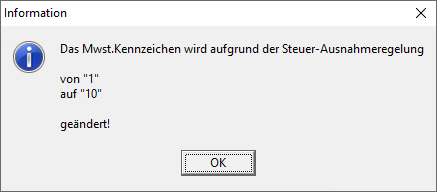

3.2 Drucken Auftrag oder Rechnung

Wenn man einen Auftrag oder eine Rechnung/Gutschrift druckt, wird das Mwst.Kennzeichen überprüft und ggf. korrigiert.

Es wird in diesem Fall eine entsprechende Meldung angezeigt.

Beispiel:

4 In welchen Programmteilen wirkt das und wo nicht

4.1 Ausnahme-Mehrwertsteuer-Sätze wirken sich aus

- Auftragsverwaltung

- Fuss

- Anzahlungen

- Auftragsversionen

- Werkstattauftrag

- KV und Kosten

- Faktura Fuss

- Anhand Rechnungsdatum, nicht VA-Datum von oder bis!

- Bestellungen

- Positionen, Auswahl Mwst.

- Positionen, Artikel einfügen. Es wird der Standard-Mwst.Satz des Artikels ggf. geändert für die Bestell-Position!

- Eingangsrechnugen

- Mwst.1, 2 und Sonstiges

- Splitbuchungen

4.2 Ausnahme-Mehrwertsteuer-Sätze wirken sich nicht aus

- Stammdaten Kontakte, Kunde. Der Standard-Steuerschlüssel kann ausgewählt werden. Beim Erstellen eines Auftrag oder einer Rechnung wird die Ausnahme-Prüfung aber durchgeführt!

- Stammdaten Artikel. Beim Erstellen einer Bestell-Position wird die Ausnahme-Prüfung aber durchgeführt!

- Kostenarten

- Sammelrechnungen erzeugen (Kunde, Projekt).

- Hier muss der Anwender den korrekten Steuersatz selbst wählen und darauf achten, dass die einzelnen Rechnungen dem korrekter Steuersatz entsprechen!

- Wenn in eine Sammelrechnung Rechnungen mit unterschiedlichen Steuersätzen drin sind, kann das Programm nicht entscheiden, welcher Steuersatz für die Sammelrechnung verwendet werden soll!